2020年的这个农历年看起来格外漫长,但是对于很多公司来说,他们在2019年开始就开始了过冬准备。

从财报上不难看出,阿里在2019年就察觉到了冬天的来临。

他们的策略是主营业务上收购竞争对手,结束战争,降低市场和研发费用;收缩战线,削减优酷内容成本;手握现金,减少资本投入。

在坏日子里,加深护城河,探索和投资新业务,是好日子里的事。

而在2020年一月一只黑天鹅突然飞来,一场全国性肺炎袭来,或许,至少在接下来至少几个季度之内,2019年第四季度财报都会是一个最好的时刻了。

一、削减研发和市场

没有人比身处竞争中的公司了解市场的冷与热。

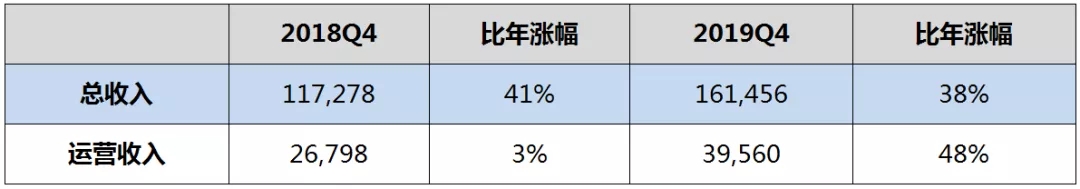

从第四季度不难看出,在收入增幅放缓的情况下,阿里收紧了运营成本。

从收入来看,2019年第四季度总收入为1614千亿,比2018年同期上涨38%,但这个涨幅如果和2008年同期41%涨幅来比,实际上是放缓了。

但如果从运营利润来看,涨幅却十分喜人。2019年第四季度运营利润为395.6亿,比年涨幅为48%,涨幅高于总收入;而在2018年同期,运营利润比2017年同期涨幅为3%。

制表:商业就是这样

运营利润,是指主营业务收入减去运营成本,不包括出售和收入资产这样的动作带来的收入变动,也不包括利息收入,还要以及除去人工等常规开销,并且这个利润还未除税除息。

在收入表中,阿里对于运营利润有详细说明:它是未计入利息、资产出售的总收入,减去收入成本、研发成本、销售和市场成本、以及管理等费用。

运营利润增长加速,毫无疑意味着阿里对于成本的控制。

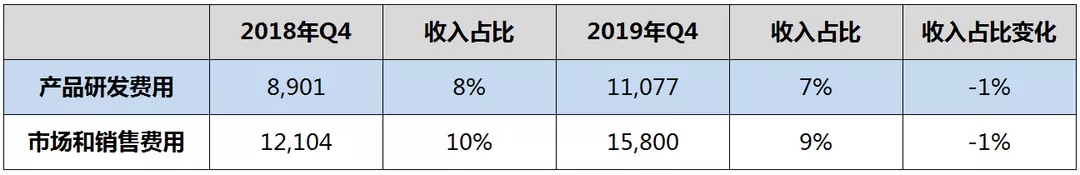

一般而言,最容易“动刀”对部分在研发和市场费用上,数字也证明了这一猜测。

在财报中表示,第四季度在产品和研发费用在收入中占比7%,比去年同期占比收入8%下降了一个点,市场和销售费用同样如此,在收入中占比比上年同期下降1%。

制表:商业就是这样

在这种成本控制之下,2019年第四季度运营利润率表现体面——25%,相比2018年同期的23%有两个点的提升。

二、开源节流

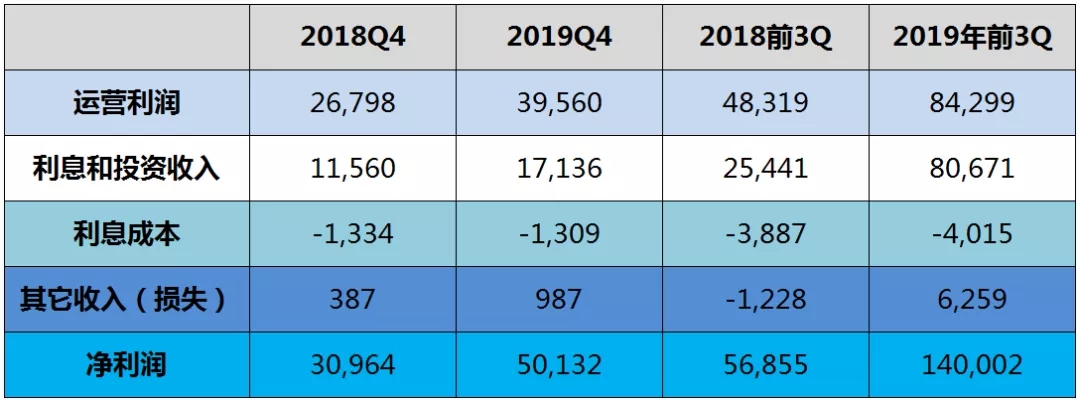

而如果从净利来看,2019年第四季度利润有惊人的增幅,501.32亿元的净利润,相比2018年同期增幅为62%,而从2019年4月~2019年12月三个季度的1400亿的净利润,比2018年同期增幅为146%。

在苦日子里做出好成绩并不容易。在业务部门削减了研发和市场费用之外,阿里在其他地方也在不断开源节流:

减少投资,降低资金使用成本;

向被投公司要利润;

手握现金;

制表:商业就是这样

首先,从运营利润占比来看,也不难看出阿里“开源”的举措。

运营利润是主营业务的利润,在主营业务利润之外,还会有投资等等收入向净利润做贡献。而2019年第四季度运营利润在净利润中的占比,和2019年财年前三季度在净利润中占比,分别为79%和60%,低于2018年同期和86.55%和85%。

毫无疑问,主营业务之外的利润增幅在加速。

如果要知道净利润收入增幅来自哪一部分,可以通过净利润来源占比分析来得出——找到占比增加的收入部分,即“开源”,占比较少的成本部分,即“节流”。

通过我们的计算发现,2019年第四季度来说,开源一个重要部分是“被投企业的业绩”,对净利润一个重要贡献是由去年占比-3%,到今年转负为正,占比4%,比年对净利润贡献占比增长了7%。

而如果从收入增速来说,第四季度被投企业业绩收入相比2018年同期增长315.45%,由亏转盈。阿里在财报中表示,2019年9月23日,收到蚂蚁金服33%的股息收入。

但是如果从2019年财年的前三季度来看,这一数字又并不乐观,被投企业业绩亏掉了净利润的6.63%,而2018年财年前三季度被投企业只是亏掉了净利润的0.5%。

对于一家巨头公司而言,利润有时候并不完全掌握在自己手里,还在子子孙孙公司手上。

在坏日子里,被投公司表现不能得到保证,也会让阿里减少投资,后面数据也证明了这一逻辑。

制表:商业就是这样

而“开源”的另一项是利息和投资收入,从净额来看,2019年Q4利息收入171.36亿,比2018年同期115.6亿上涨48.24%。

从这个角度来看,阿里更希望在投资上获得回报而不是再从口袋里掏钱。阿里对于2018年这项收入偏低有解释:在2018年他们有一次性投资——和和俄罗斯合作伙伴就AliExpress 上的投资。从2019年第四季度利息和投资收入占比净利润34%来看,比2018年37.33%是要下降的,利息和投资收入增长速度没有跟上净利润增长速度。

不过如果结合前三季度来看,利息和投资收入在净利润中占比达57.62%,远远超过2018年同期的45%。

因此,如果时间维度拉到2019年财年前三个季度来看,这项收入的确为净利润做了较大贡献。

“节流”的痕迹也随处可见,利息成本占比无论从2019年第四季度单季来看,还是2019年财年前三季度来看,都有不小的收紧,占比净利润分别是3%和2.87%(这个是成本部分,所以在表格中为负)。而在2018年同期,利息成本分别是4.31%和7%。

利息成本往往来自于借贷等资金使用成本,这一成本对净利润占比的缩小,往往意味着在投资、新业务等行为上趋于保守,毫无疑问,2019年并不是一个应该冒进的时候。

而在现金流量表中也证明了这一结论。

用于投资的净现金,在2019年第四季度和2018年第四季度基本持平,在为325.88亿,但是如果看2019年前三季度用于投资的净现金为750.77亿,而2018年同期这一项目为1343亿,差不多仅仅是2018年同期的一半。

阿里在财报中说明,2019年第四季度主要投资行为包括收购考拉以及投资美年。

如果寒冬要来,收敛投资和扩张,手握现金才是王道,因此,截止2019年12月31日,阿里手中的现金以及现金等价物、限制性现金、期末应收账款这一项3715.24亿,而去年同期为1971.15亿。

三、核心业务变难?收购对手,结束战争

对于一家公司而言,钱花在哪里,就意味着主战场在哪里,对于阿里来说,2019年第四季度主战场在核心业务上。

主要收入仍然是来自核心电商业务,在财报中是“核心商业”业务,2019年第四季度收入是1414.75亿元,相比2018年第四季度收入是1028.43亿元,上涨了近37.5%。

从占比来看,2019年第四季度电商业务占比总收入的87.62%,与2018年同期的87.69%持平。

虽然收入增速跟上了大盘,但是赚钱并不如往年容易。除税息前利润率为41%,而在去年同期这个利润率为45%。阿里表示,这种利润率的下降在于对考拉的整合。

阿里还指出,他们认为税息前利润率未来还会持续受到影响,鉴于他们未来会继续在新零售和直销业务上的投入。

阿里在2019年9月收购了考拉。

阿里并不是那种经常出手的买家,过去几年间几次重要的的全资或者控股收购包括虾米音乐、高德、优酷以及饿了么等等。

收购考拉这一动作更像是阿里为了结束跨境电商等战争,逻辑并不难理解,战争对于谁都没有好处,意味着延绵不绝的市场费用开支。如果大家还记得ofo和摩拜大战时,朱啸虎投资人们有多盼望以收购和合并来结束战争结束烧钱,就不难理解阿里现在的处境。

2019年初,考拉曾希望买下亚马逊中国的海外购业务,通过收购扩大规模以求提高毛利,但价格没谈拢以失败告终;根据《晚点》报道,在这之后,网易CEO丁磊的想法转变,考拉开始寻求出售,主要的买家包括阿里和拼多多;拼多多于2019年4月正式上线跨境电商业务“全球购”。最终尘埃落定,阿里20亿美元拿下考拉,也确保了其在跨境进口电商市场的绝对第一的位置。

拼多多和亚马逊也有合作,在2019年的黑五大促中,拼多多高调宣布与亚马逊海外购牵手,后者在拼多多上开设了“限时快闪店”,如果买下考拉的不是阿里而是拼多多,阿里在这个赛道毫无疑问会遭遇一些麻烦。

此次收购之后,跨境电商战争基本结束。

从整合结果来看,考拉暂时没有为阿里带来显著的收入增长,在第四季度财报中,国际零售电商业务虽然比年上涨了27%,但是中总收入中占比仍在5%左右。

而在核心电商业务中,增长最快的是“其它”一项,即目前还没有单独计入财报的新零售和直销业务,包括天猫超市、盒马等业务。

但并没有带来更多利润。实际上,新零售业务在总收入中已经占比16%,在核心业务中占比也超过18%,收入比年128%的上涨,上涨幅度远远超过其他业务部门,包括同在中国零售业务下的“客户管理”、“佣金”的23%以及16%的涨幅,但并没有带来核心商业部门利润率的上涨,从侧面证明目前这一业务成本的高企。

虽然没有详述新零售成本,但阿里在整体的收入成本中指出,成本的上升仍然在于不断将收入投向新零售等业务等发展,比如在新零售中增加品类等行为都会带来成本的上升。

钱花在哪里,就证明哪里有战争,阿里作为一家“老店”仍然在核心业务部门上有较大花费,也证明了主营业务上面临但竞争。

收入数字也能证明这一点。

首先是客户管理这一项,即淘宝与天猫的广告收入,所有子业务类别中占比第一的业务,比年增长幅度为23%,较上一年度同比25%对增速有轻微下滑。

而在电商佣金这一类同比增速仅16%,远远低于核心电商业务整体38%的增速。

这种放缓幅度正是来自于竞争,阿里此前推百亿补贴、便宜好货等频道,并对参与活动的天猫商家给予了佣金优惠活动。

在这一业务上,阿里过去两年最核心的竞争对手毫无疑问来自拼多多,比如2019年10月闹出的“二选一”,即迫使商家不能进驻阿里之外的平台,这些行为都意味着对于商店端存在争夺战。而作为一个双边平台,商家是买家一样重要,他们的存在保证交易量以及买家的存留。

除了同一赛道的拼多多、京东等竞争对手,还有很多来自其他赛道的选手,比如字节跳动旗下但抖音、快手从短视频切入了电商赛道吧。

如果寒冬真的来临,一定要让主营业务的护城河够深,更何况是在面临竞争的当下。

四、减少“代理人”投资

相比在主营业务上但投资,阿里对于剩下业务则是努力收紧成本。

实际上,除了电商业务以及相关的物流金融业务外,阿里其他业务三个业务部门对收入的贡献都十分稀薄。

在电商贡献了88%的总收入之外,云计算贡献7%的收入,相比去年同期对于总收入的贡献上升了1%,从金额来看,比年上升了62%。

而在数字媒体和娱乐这一项,贡献了总收入的5%,比年仅仅上升14%。

而在创新和其他业务上,尽管比年上升了40%,但对于总收入的贡献为0%,比去年收入贡献的1%还要下降一个百分点。

而如果看这些子业务的盈利状况,可能又会有另一番理解。

从运营利润来看,即减去运营成本,以及加上投资行为的之后的税息前利润,除了核心商业业务之后,所有的子业务部门都是亏损的,但是相比2018年同期亏损在收窄——正是收紧成本的结果。

云计算业务部门除税息前利润是亏损3.56亿,除税息前利润率是亏损3%,比去年亏损4%有所收窄。

制表:商业就是这样

从上表不难看出,阿里云收入涨幅较大,但是运营利润涨幅并没有跟上,除税息前利润涨幅更是落后了一步。

不难看出,云业务还处于“卖得更多亏得更多”。但是阿里并没有去控制它的成本,仍然在冲刺规模阶段,从这个角度来看,阿里对于云业务的策略并没有改变,仍然是重点之一。

相比之下,阿里对于数字媒体的态度非常明显,在收入增长只有13.94%的情况下,运营利润增长了44.2%,这证明成本大幅收紧,而除税息前利润和运营利润上涨幅度略有加速,说明人工成本和资产减值略有缩减。

因此,阿里在新媒体上并不追求收入,13.94%的比年增长,相反,控制运营成本是首要大事。

制表:商业就是这样

阿里虽然没有在分业务中提到对于新媒体业务成本的收紧,但是在收入成本中有提到,“虽然在新零售等业务上成本上升,但是在优酷内容上成本的收紧,补偿了这部分上升”。

阿里对于优酷,更像是占领赛道的策略,相对于腾讯视频,它也需要在这赛道上有个代言人,但是如果真正面临寒冬或者是经营需要收紧时,最先动刀的必然也是这些非主营业务代言人入驻的赛道。

这两年许多公司过得并不好,而更为悲观的是肺炎黑天鹅的降临,对于宏观经济的负面影响是显而易见,而在微观层面,一家一家独立的公司,如果顺利地熬过去都是一场一场单独的战役。

阿里张勇在分析师会议上说,他们预计肺炎会对接下来财报数据有影响。这场灾难,没有哪一家公司和个体能够躲开。