有道公司

凤凰网科技讯 北京时间2月27日报道,有道(NYSE:DAO)今日公布了公司2019年第四季度及全年未经审计业绩报表。报告显示,有道第四季度净营收为4.104亿元(人民币,下同),同比增长78.4%。归属于普通股股东的净亏损为2.057亿元,同比扩大1.94倍。

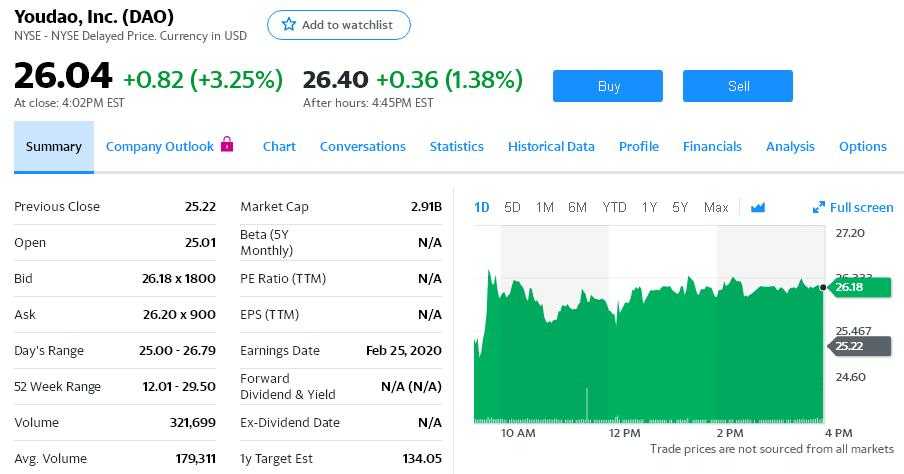

有道股价截图

周三美股市场,有道开盘价为25.01美元;截至收盘,有道股价上扬0.82美元,报收于26.04美元,涨幅为3.25%;盘后交易市场,截至美东部时间2月26日16:45(北京时间2月27日5:45),有道股价涨0.36美元暂报26.40美元,涨幅为1.38%。过去52周有道股价浮动范围为:12.01美元—29.50美元。

有道第四季度主要财务数据

净营收:有道第四季度净营收为4.104亿元(约合5900万美元),较去年同期的2.301亿元同比增长78.4%。其中学习型产品和服务净营收为3.119亿元(约合4480万美元),去年同期为1.364亿元,同比增长128.6%;网络营销服务的净营收为9850万元(约合1420万美元),较2018年同期的9370万元增长5.2%。

净亏损:基于美国通用会计准则,归属于有道普通股股东的净亏损为2.057亿元(约合2950万美元),去年同期净亏损为7000万元,同比扩大1.94倍,每股美国存托股票(ADS)的基本净亏损和摊薄净亏损为1.95元(约合0.28美元),2018年同期净亏损为0.76元。

基于非美国通用会计准则,归属于有道普通股股东的净亏损为1.861亿元(约合2670万美元),去年同期净亏损为6850万元。每股美国存托股票(ADS)的基本净亏损和摊薄净亏损为1.76元(约合0.25美元),2018年同期净亏损为0.74元。

毛利润和毛利率:第四季度的毛利润为1.224亿元(约合1760万美元),比去年同期的6830万元增长了79.3%。毛利润率为29.8%,与去年同期的29.7%相比相对持平。其中学习服务和产品毛利润率从2018年同期的21.6%上升到29.3%,主要得益于有道实现了规模经济、业务扩张和教师薪酬结构优化;在线营销服务毛利润率为31.6%,去年同期为41.4%。

营业费用:第四季度的总营业费用为3.265亿元(约合4690万美元),去年同期为1.186亿元人民币。

销售和营销费用:为2.058亿元(约合2960万美元),去年同期为5410万元。

研发费用:为8930万元(约合1280万美元),比去年同期的5060万元增长了76.4%。这一增长主要是由于与课程开发和技术专业人员数量增加相关的薪酬支出增加,以及在2019年10月有道完成首次公开发行后的2019年第四季度收取的基于股票的薪酬支出。

总务行政支出:从去年同期的1390万元增至3140万元(约合450万美元)。

营业亏损和营业利润率:第四季度营业亏损为2.04亿元(约合2930万美元),去年同期营业亏损为5030万元。营业利润率为49.7%,低于去年同期的21.9%。

现金流:2019年第四季度,有道用于经营活动的净现金为2940万元(约合420万美元),资本支出总额为450万元,折旧及摊销费用为330万元。

有道2019财年主要财务数据

净营收:2019年净营收为13亿元(约合1.874亿美元),较去年的7.316亿元增长78.4%。其中学习服务和产品的净营收为8.519亿元(约合1.224亿美元),较去年的4.287亿元增长98.7%,增长的主要原因是K-12付费学生入学人数的强劲增长。

2019年,有道网络营销服务的净营收为4.53亿元(约合6510万美元),较2018年的3.029亿元增长49.6%。网络营销服务净营收同比增长,得益于第三方互联网资产发布的广告增加。

净亏损:基于美国通用会计准则,2019财政年度归属于有道普通股股东的净亏损为6.374亿元(合9160万美元),去年同期净亏损为2.392亿元,每股美国存托股票(ADS)的基本净亏损和摊薄净亏损为6.68(约合0.96美元),2018年同期净亏损为2.80元。

基于非美国通用会计准则,归属于有道普通股股东的净亏损为6.123亿元(约合8800万美元),去年同期净亏损为2.33亿元元。每股美国存托股票(ADS)的基本净亏损和摊薄净亏损为6.42元(约合0.92美元),2018年同期净亏损为2.73元。

毛利润和毛利率:2019年的毛利润为3.706亿元(约合5320万美元),而2018年的毛利润为2.165亿元人民币。2019年的毛利润率为28.4%,2018年为29.6%。

学习服务和产品毛利润率从2018年的21.8%上升到2019年的27.1%,主要得益于规模经济、业务扩张和教师薪酬结构优化;网络营销服务毛利润率为30.8%,而2018年为40.6%,该业务毛利率下降的主要原因是,通过第三方互联网资产和国际市场增加广告的分销所带来的收入增加,而这些渠道的毛利率较低。

营业费用:2019年总营业用为9.715亿元(约合1.396亿美元),2018年为4.356亿元人民币。

销售和营销费用:为6.229亿元(约合8950万美元),而2018年的销售和营销费用为2.134亿元人民币。增加的主要原因是与学生招聘、品牌提升、销售和市场营销人员薪酬相关的支出增加。

研发经费:为2.754亿元(约合3960万美元),比2018年的1.84亿元增长49.6%。增加的主要原因是与课程开发和技术专业人员数量增加相关的工资支出增加,以及2019年基于股票的薪酬支出增加。

总务行政支出:从2018年的3820万元增加到了7330万元(约合1050万美元)。增加的主要原因是工资相关费用的增加,包括2019年的基于股票的补偿费用。

营业亏损及营业利润率:为6.090亿元(约合8630万美元),2018年为2.191亿元。营业利润率为46.1%,低于2018年的30.0%。

资产负债表:截至2019年12月31日,有道持有的现金、现金等价物、定期存款和短期投资总额为16亿元(约合2.327亿美元),截至2018年12月31日为4.354亿元,增加的主要原因是有道在2019年10月进行了IPO,同时私募到Orbis investment Management Limited管理的某些投资基金的净收益,部分被日常运营的持续投资抵消(包括学生获取和品牌提升)。

2019年,有道经营活动使用的净现金为3.723亿元(约合5350万美元),资本支出总额为1820万元,折旧及摊销费用为1060万元。

截至2019年12月31日,公司的合同债务(主要包括递延收入)为4.568亿元币(约合6560万美元),较2018年12月31日的1.775亿元增长了157.3%。

高管点评

有道CEO周枫表示,有道在2019年度着重加强了在线教育服务,通过强化课程产品和内容,培养核心导师和成长团队,完善标准的操作流程和流程管理工具等途径,实现了在线课程的年度总营收同比增长125%。“此外,我们在2019年8月发布的有道词典笔2.0,推动了有道学习产品在2019年第四季度的收入同比增长近400%。除电子商务渠道外,我们也开始通过线下渠道销售产品,目前已覆盖3个省份。我们期望在2020年能够扩展到更区域。”

“最近新型冠状病毒疫情爆发,事关我们所有人,我们的首要任务是保障员工和用户的安全和健康。我们正在积极帮助受影响的社区,比如提供免费的在线课程。虽然我们仍在对疫情带来的影响进行评估,但我们相信,有道有能力保持强劲增长,并继续向所有用户和利益相关者提供价值,”周枫总结道。(作者/若水)

更多一手新闻,欢迎下载凤凰新闻客户端订阅凤凰网科技。想看深度报道,请微信搜索“iFeng科技”。