头图/ Zoe*π 设计,致敬“自由现金流”求值公式的发明

欢迎关注“创事记”微信订阅号:sinachuangshiji

文/Nicolas 监制/T.G.F. team

来源:TheGreatFilter(ID:TheGreatFilter)

导读

上世纪 90 年代,互联网技术方兴未艾。借着美国黄金时代的经济春风,一批批互联网企业争相涌现。在那个年代,只要跟“互联网”沾边,初创企业能轻易拿到大笔融资,而上市公司股价则会一飞冲天。

一位半谢顶的华尔街精英杰夫·贝佐斯(Jeff Bezos),敏锐地察觉到了时代风向,于 1995 年创办了一家网上卖书的电子商务公司。经过两年的运营,这家公司于 1997 年挂牌上市,市值为 $4 亿。

这家公司就是亚马逊。

Source:referralcandy.com

Source:referralcandy.com 我秃了,但也更强了。

23 年后的今天,亚马逊已经发生了天翻地覆的变化。如今,它已经成为全球用户的线上沃尔玛,什么都卖;是继苹果公司之后,第二家市值达到过万亿美元的公司。创始人贝佐斯也因此成为了世界巨富。

到底有多富有呢?

在 2020 年的奥斯卡颁奖典礼开场,颁奖嘉宾克里斯·岩石(Chris Rock)开玩笑说:“贝佐斯太有钱了,离完婚仍然是世界首富!”

T.G.F. team 注:贝佐斯的前妻麦肯琪·贝佐斯(MacKenzie Bezos)也因此成了全世界最富有的女人之一。

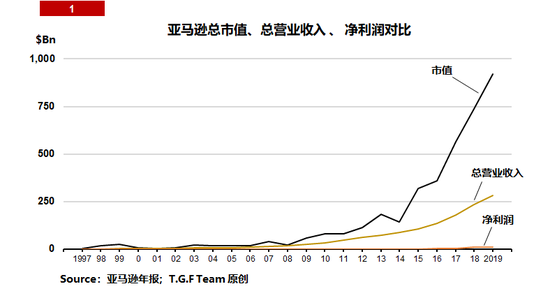

吊诡的是,虽然亚马逊曾跻身万亿美元俱乐部,但从财务数据看,它的营业收入和净利润,同市值相比完全不在一个量级上。打个不恰当的比喻,亚马逊就好比是一只大鸵鸟,而下的蛋却只有鹌鹑蛋大小。

到底是什么因素造就了这个市值曾接近万亿的“橙色帝国”呢?先说结论:

1. 可信的资本故事;

2. 用别人的钱去做更赚钱的事。

01

如梦如幻的商业模式

公司的股价波动,往往代表市场对其未来价值的预期在变化。股价上涨,说明投资者认为这家公未来能挣更多钱;下跌则相反。

亚马逊的股价在过去数十年间高歌猛进,说明投资者相信这家公司未来能挣很多钱。

贝佐斯也和巴菲特一样,每年都会发表《致股东信》。2014 年,他在信的开头就写到:

“一项梦幻般的业务至少应具备四个特点:

客户们爱它(有强需求)

能成长至很大的规模

拥有很强劲的资本回报率

永不过时,经得起时间的考验

如果你能找到其中一项特点,立刻跟它(这项业务)结婚。”

在“结婚”这件事上,亚马逊并不崇尚“一夫一妻制”。经过 20 年的努力,亚马逊已经拥有三个“人生伴侣”了,它们分别是:Marketplace(第三方卖家服务), Prime 会员(会员订阅服务)和 AWS(云计算服务)。

这三项业务的组合形成了著名的“飞轮效应”,并且在财务上展现了强大的商业生命力。

“飞轮效应”

T.G.F. team,公众号:TheGreatFilter亚马逊帝国“二十年如一日”的建造图纸

亚马逊 2019 年年报显示,去年总营业收入达到$2805.2 亿。其中,AWS、 Prime 会员和 Marketplace 三项“飞轮”业务的营业收入合计为$1080.0 亿。

“飞轮”业务的总营收占比从 2015 年的 26.5% 提高到了 2019 年的 38.5%,年复合增长率达到 39.6%,而同时期亚马逊总营业收入的年复合增长率为 19.8%。

“飞轮”业务的财务数据表明,它们对亚马逊的增长起到了极其重要的作用。

接下来让我们从更微观的角度来看三项“飞轮”业务的表现。

Prime 会员已经吸引了全球上亿的订阅用户。只要缴纳 $119 的年度会员费,用户就能享受诸多超值服务:购买同样一件商品,Prime 会员可以得到优先配送;超多亚马逊频道的剧集免费看、Prime 音乐免费听;Kindle 电子书免费读。

拥有 Prime 会员,真的实现了 “买得越多,省得越多”,于是会员总体量水涨船高。Marketplace Pluse 根据亚马逊的历年年报推测,亚马逊 2019 年的 Prime 会员订阅人数已经达到了 1.5 亿人。

如此庞大的会员体量对第三方卖家有极大的吸引力。因为流量大,第三方卖家加入亚马逊 Marketplace 体系就有更多机会把货卖出去。同时,第三方卖家的加入,也进一步丰富了亚马逊的 SKU,让消费者在平台上有更多的消费选择。

据 Marketplace Pluse 数据,亚马逊 2019 年的 GMV 为$3350 亿,其中第三方卖家的 GMV 占比达到 59.7%。巨大的销售量,也让亚马逊获得了更强的供应链议价能力,压低了商品采购价,能够让利于平台消费者,从而进一步吸引了更多的新用户。

此外,亚马逊还能为第三方卖家提供 FBA 仓储物流服务。卖家可以预先将自己的货物放在亚马逊的仓库里,当消费者下单后,就能通过亚马逊的物流从最近的仓库收到商品。

因此,第三方卖家只要购买 FBA 服务,就能全身心地投入到前端运营上,将仓储、发货等后端运营事宜移交给亚马逊。

AWS 云计算服务,以 Web 形式向企业提供 IT 基础设施服务。它即能帮企业节省冗长的搭建服务器的时间,同时还能替企业节省部署服务器的成本,允许企业客户通过 SaaS、IaaS、PaaS 等形式为云计算资源的消耗付费。第三方卖家为了节约电商运营成本,就会购买 AWS 服务来运行自己的 IT 系统。

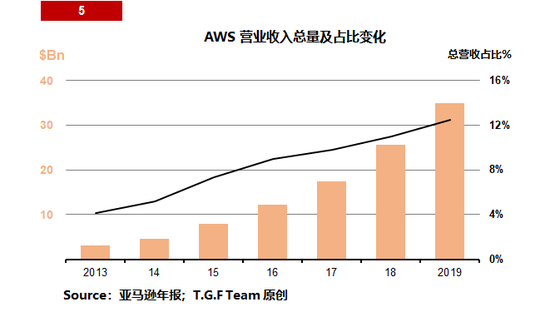

AWS 是一项人民喜闻乐见的服务,是亚马逊近几年实现营业收入快速增长的最强助推器。

从图 5 可以看到,AWS 自 2013 年推出后,营业收入从 $31 亿增长到了 2019 年的 $350 亿,占去年营业收入的 12.9%,年复合增长率高达 49.7%。

T.G.F. team 注:云计算服务的市场竞争其实十分激烈。2019 年,美国五角大楼手握一份总价值$100 亿的云系统订单。经过几个月的角逐,微软和亚马逊是这份大订单的最终角逐者,谷歌、甲骨文、IBM 等公司则陆续出局。但这笔订单最终还是被微软抢走了。

AWS 还拥有极强的用户粘性。商家和企业客户们使用 AWS 的时间越久,所沉淀的数据越多,对 AWS 的依赖度就越高,迁徙成本就越大,想离开亚马逊平台就越困难。

当“飞轮”转动起来后,更多的消费者、商家、企业等用户被卷入这个系统,成就了“橙色帝国”。

亚马逊的飞轮运行轨迹展示图 来源:T.G.F. 原创 | 感谢 Zoe*π 供图

亚马逊的飞轮运行轨迹展示图 来源:T.G.F. 原创 | 感谢 Zoe*π 供图 02

手握现金干大事

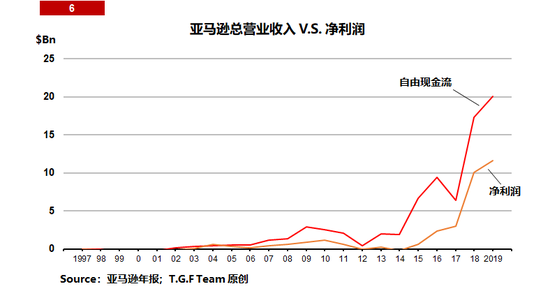

在 2004 年《致股东信》的开头,贝佐斯说“我们的终极财务指标,以及我们最想达到的长期目标,是每股自由现金流。”

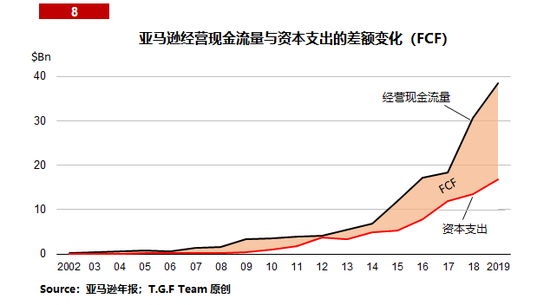

图 6 是亚马逊上市以来,自由现金流和净利润的对比。两者较总营业收入而言,都保持了较低的水平,但是自由现金流是高于净利润的。同时,两者在 2014 年后加速增长,并且两者之间的差距呈现扩大的趋势。

什么是自由现金流?贝佐斯为什么这么推崇它?

从到手的利润(经营现金流量)里,减去要让公司维持增长所要投入的额外支出(资本支出),剩下的就是自由现金流。它的计算公式如上表所示。

“现金”与“利润”到底有什么差别?因为无论是 IFRS 还是 GAAP 会计准则,它们在计算利润的时候,都是遵循权责发生制,而不是纯粹的现金流向。

比如,你在亚马逊上买了一台手机,虽然你是先付款,但这个钱并不是立刻会打入商家的账户,商家也不能立刻把这笔营收计入账本,而是要等到手机从仓库发出后,被你签收的那一刻,才会入账。

因为只有当手机被你签收的那一刻起,手机的所有权才真正从商家转移到了你的手上,商家才能将这笔营收入账。但是你之前付的钱,在签收后就立刻被打入商家账户了吗?还没有,一般是过一段时间后,亚马逊才会把钱打给商家。

我们会发现,会计入账和现金入帐之间,存在一个时间差。对于亚马逊来说,能占用这笔现金越久,对它就更有利,因为这笔钱可以被零成本地拿来做回报率更高的事;但是对商家来说就不好了,因为它们资金周转的压力比较大。

我们经常听到一些公司,因为资金链断裂导致破产。这往往是因为这些公司手上没有充足的现金,去继续开展商业活动。哪怕是账上有大把的利润,也可能因为无法及时回款,导致破产。

亚马逊的商业模式,让它在“手握现金”这件事上拥有极大的优势。因为无论是线上零售业务、第三方卖家业务、Prime 会员订阅服务、AWS 云服务,都是可以先把实实在在的现金装入自己的口袋,然后再给上游供应商们付钱、给客户提供服务。

亚马逊作为全球电商巨头,自营电商业务规模巨大,因此对上游供应商们有极强的议价权,不仅能压低商品价格,还可以晚点付钱。没办法,供应商都指望着亚马逊吃饭呢。

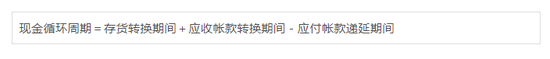

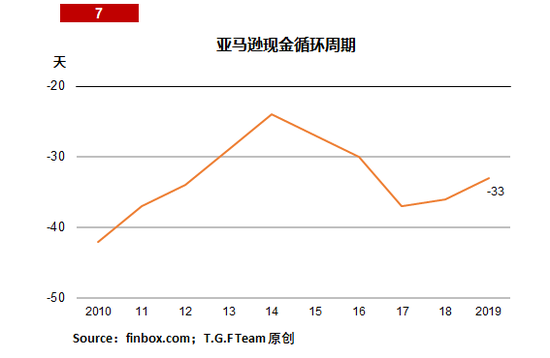

亚马逊的现金周转能力确实很强,在行业内名列前茅。现金循环周期(Cash Conversion Cycle,CCC)代表一家企业从付出现金到收回现金的平均时间。

通常而言,一家企业会先花钱从上游供应链买生产原料,做成产品后再卖给客户,收现金。

比如,某家企业的 CCC 是 33 天,说明它需要花 33 天的时间来完成:“从供应商那里买入生产物料 → 做产品 → 卖货给客户并收到钱 → 付钱给供应商”。

CCC 这个指标越小,则代表企业办事收钱的速度越快,企业运转效益越高。通过更快地从客户那里收钱,更慢地向供应商付钱,就能降低 CCC。

从图 7 看到,亚马逊 2019 年的 CCC 是 -33 天。也就是说,供应商们给亚马逊供货后,至少 33 天后才能收到货款。而亚马逊可以白白占用这笔现金,去做什么都可以。

如果将美国消费品行业的上市公司,按照 CCC 从低到高排序,我们可以看到亚马逊的 CCC 排名是行业第 3 位,远远高于行业平均水平。说明,亚马逊在“用别人的钱让自己发财”这件事情上,确实做到了行业的拔尖水平。

亚马逊手握大量现金,用这些钱去投资更有创新力、更赚钱的业务,比如建造数据中心、优化物流网络等等。这一系列的投资,诞生了 AWS 这样高利润率的业务。

这种不断自我投资保持高增长的模式,是贝佐斯“always Day One”商业哲学的体现。只有充足的自由现金流,才能允许亚马逊实践“always Day One”。反过来,自由现金流也持续增长。

如果有一天,这种迹象逐渐消退,甚至亚马逊宣布要分红的时候,那么它对信仰增长的美国二级市场投资者的吸引力会大打折扣。

亚马逊的增长边界在哪里? 我们拭目以待。

T.G.F. team 注:“价值投资”理论认为:投资一家公司,本质上购买的是它未来的赚钱能力。而这家公司此刻的价值,应该等于它未来能够产生的所有的自由现金流的价值。所以,自由现金流是亚马逊股价上涨的第一推动力。这里涉及折现自由现金流模型(Discounted Free Cash Flow Model),是美国二级市场对股价的重要估值手段。篇幅有限,不展开讨论。

后记

本篇文章主要从财务层面分析了亚马逊成为“橙色帝国”的轨迹。

早年,公众并不理解亚马逊崛起的秘密,对它成为庞然大物而感到恐惧。

贝佐斯虽然曾经表示“愿意被人误解”,但他也在思考:当亚马逊成为有$1000 亿销售额的公司时,如何让人们去喜欢它,而不是对它感到恐惧?

《Amazon.Love 备忘录》承载了贝佐斯对上面这个问题的思考结果。备忘录上用 24 行短句来说明什么是“酷”、什么是“不酷”,而“酷”的公司会被人喜欢。

其中有一条是“传教士很酷”。贝佐斯就是“拜客户教”最虔诚的传教士,一切以客户为中心,坚持长期主义,不被短期的利益所蒙蔽。

如今的亚马逊已经是销售额接近 $3000 亿的商业巨擎,所面临的挑战不可同时而语。但它也被越来越多的人喜欢着。

感谢 | Yithann、Zoe*π、西昻翔、Delphi、Niki、Estella 对本文提出的建议

参考资料

Amazon’s profits, free cash flow and revenue, explained , https://dwz.cn/bXMnjgjv

Money-losing companies that went public in 2018 did better than profitable ones , https://dwz.cn/4Itd4NfA

Amazon Statistics, by Marketpalce Pluse , https://dwz.cn/82RwlFdZ

AMAZO.LOVE MEMO,https://dwz.cn/18asDuyI