原标题 财说|瑞幸频频融资,套了谁的钱?

记者 陈菲遐

瑞幸自曝,一片哗然。

中国证监会刚刚表示,高度关注瑞幸咖啡(Luckin Coffee Inc.)财务造假事件,将按照国际证券监管合作的有关安排,依法对相关情况进行核查,坚决打击证券欺诈行为。

瑞幸咖啡注册地在开曼群岛,经境外监管机构注册发行证券并在美国纳斯达克上市。4月2日美股开盘前,瑞幸咖啡自曝22亿元财务造假,该消息直接导致瑞幸咖啡股价暴跌75%。

这家颇为魔幻的公司在上市不到一年的时间里发生了什么?

频频融资,套了谁的钱?

瑞幸咖啡一直都是资本的宠儿,从不缺钱。

截至2019年Q3,瑞幸咖啡现金及现金等价物和短期投资为7.9亿美元,合计55.4亿人民币。在2018年末,该金额是17.6亿人民币,

瑞幸咖啡于2019年5月上市,Q3账面上的现金,绝大部分都是上市之后通过各种方式融资而来。

在上市之前,瑞幸咖啡一直烧着资本的钱。从IPO前的融资数据来看,钱主要来自于神州系这一封闭体系。

2018年4月,瑞幸宣布获得数千万美元天使轮融资。天使轮融资金额为1.899亿美元,资金来自董事长陆正耀控制的家族公司。

2018年7月,瑞幸完成了2亿A轮美元融资,投资方为大钲资本、愉悦资本、新加坡政府投资公司(GIC)、君联资本。投后估值10亿美元。

2018年12月,瑞幸宣布完成2亿美元B轮融资,大钲资本、愉悦资本、新加坡政府投资公司(GIC)继续跟投,中金公司为此轮融资的新进投资方。投后估值22亿美元。

2019年4月,瑞幸宣布获得1.5亿美元新投资,其中贝莱德资本所管理的私募基金投资1.25亿美元,投后估值29亿美元。

在上市之后,瑞幸更是一路高歌。

2019年5月IPO时,瑞幸总计募集资金5.23亿美元。2020年1月,瑞幸又连续融资。1月8日,瑞幸申请后续发行1200万股美国存托股票(ADS)。与此同时,瑞幸咖啡还宣布将发行4亿美元的可转换债券。预计在扣除佣金、发行费用之后,将通过发行债券获得3.884亿美元净现金;如若承销商执行15%的超额配售权,则可最多获得4.467亿美元净现金。两项合计将为瑞幸提供超过11亿美元的资金支持。但是由于并未披露年报,我们无从得知这笔金额的到账情况。

可以看到,上市前瑞幸主要花神州系的钱,上市之后,瑞幸又多了融资渠道。

与此同时,一些股东通过减持、质押等各种手段离场。

在瑞幸咖啡的股东名单里,陆正耀持股30.53%,钱治亚持股19.68%,黎辉的大钲资本持股11.9%、刘二海的愉悦资本持股6.75%。瑞幸在1月8日更新的招股书显示,瑞幸的实际控制人陆正耀和钱治亚已经分别将他们持有的瑞幸股份抵押了30%和47%。1月8日,瑞幸咖啡的早期投资机构大钲资本通过瑞幸咖啡的可转换债券和股票发行套现了2.32亿美元。大钲资本表示,此次减持后,已收回当初对瑞幸资本的投资。

有人欢喜就有人愁。早期投资机构早已离场,却还有人奔跑着入场。

根据机构提交的数据,截至2019年底,瑞幸咖啡受到机构投资者的青睐,去年第四季度,机构增持达到2.89亿股,新进机构持有股份1.45亿股。

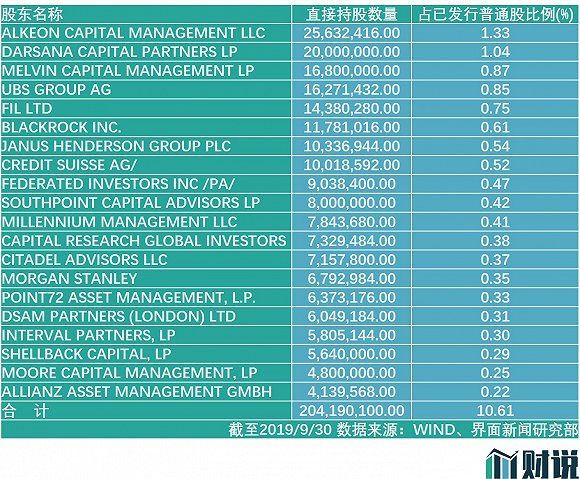

目前前十大机构股东分别是资本研究全球投资者(Capital Research Global Investors)、孤松资本、Alkeon资本公司、美国银行、Melvin资本管理公司、瑞银、Darsana资本、瑞信、Janus Henderson和Sylebra资本。截至2019年9月,共8家机构持有超过1000万股瑞幸股票。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部 瑞幸现金流早已恶化

回到这场22亿元的财务造假。

瑞幸咖啡4月2日发布的公告称,公司正在评估不当行为对其财务报表的整体财务影响。因此,投资者不应再依赖公司以前的财务报表和截至2019年9月30日的9个月的收益发布,以及从2019年4月1日起至2019年9月30日止的两个季度,包括先前对2019年第四季度产品净收入的指导,以及与这些合并财务报表有关的其他信息。

换而言之,瑞幸对外公告,之前的财务数据统统不作数了。

瑞幸发布这则自曝公告的时间值得推敲。瑞幸上市后至今尚未发布其2019年第四季度及全年业绩报告。究竟是在年报审计的过程中发现了财务造假,还是不愿意发布年报因而自曝造假,孰因孰果,不得而知。

那这22亿元,对于瑞幸而言,究竟意味着什么呢?

根据瑞幸以往发布的财报显示,2019Q2瑞幸咖啡总营收为人民币9.1亿元,当季净亏损为6.8亿元;2019Q3总营收为人民币15.4亿元,当季净利润为亏损5.3亿元。2019年12月31日的第四季度业绩指引中,瑞幸预计,产品净收入在21亿至22亿元之间。

按照以上数据粗略估算,瑞幸2019年Q2到Q4的总营收,在45.5亿元至46.5亿元之间,22亿元在财报总营收中占比接近50%。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部 瑞幸咖啡一直对外宣称的一个指标是门店利润,计算方法是从产品净收入中扣除材料成本、门店租金和其他运营成本以及折旧费用,这其中并没有扣除集团营销成本。这也是为何可以实现门店盈利的原因之一。但是这个指标完全没有意义。

众所周知,瑞幸的扩张是真金白银烧出来的。从瑞幸公布的成本占比来看,营销费用一直都是成本的重要组成之一。2019Q2以来,营销费用一直维持在25%左右。一杯咖啡中,1/4的收入是营销成本,抛出30%左右的材料费用,卖一杯亏一杯也不是什么新鲜事。

数据来源:WIND、界面新闻研究部

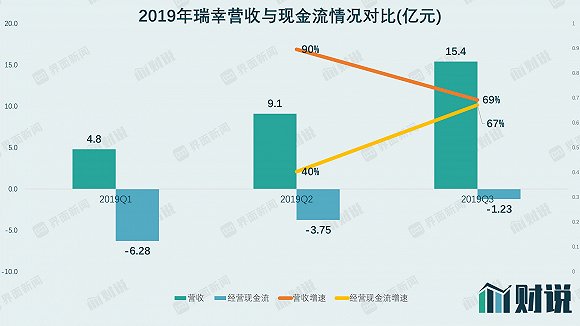

数据来源:WIND、界面新闻研究部 从另一个指标收入与现金流的比例,也能看出不少端倪。传统的ToC端的企业,营收增长的同时,需要带动的现金流入的增长,这样才会建立起一个正向循环。但是从瑞幸咖啡营收与现金流的增速来看,显然不成比例。

2019年Q1至Q3,单季度营收分别实现4.8亿元、9.1亿元以及15.4亿元,分别同比上升90%以及69%。就在华尔街为瑞幸鼓掌的同时,却选择性的忽略了现金流方面的问题。数据显示,同时期,瑞幸的经营现金流分别净流出6.28亿元、3.75亿元以及1.23亿元。特别是第二季度,营收与现金流的增速显然不匹配。由于瑞幸上市后从未披露过完整的年报,因此现金流具体的项目无从得知。但是无论是怎么砸钱营销,上市后经营现金流依然是流出状态,足以说明一些问题。

数据来源:WIND、界面新闻研究部

数据来源:WIND、界面新闻研究部 目前,对于瑞幸的处罚还未有结果。证监会也刚刚表态称,将高度关注瑞幸咖啡财务造假事件,对该公司财务造假行为表示强烈的谴责。未来等待他的不排除集体诉讼等情况。瑞幸从上市辉煌到落到如今的地步,还不到一年时间。