欢迎关注“创事记”微信订阅号:sinachuangshiji

文/西雅图雷尼尔

来源:西雅图雷尼尔(ID:rainierstore)

"民族之光":瑞幸咖啡

差别不是自信,

差别在诚信

人至贱则无敌

今天瑞幸的丑闻爆了出来,瑞幸盘前跌去了近80%,最后收盘 跌去了75%。

浑水的pdf :

https://drive.google.com/file/d/1LKOYMpXVo1ssbWQx8j4G3-strg6mpQ7F/view

瑞幸自己也承认了,然后把锅甩给了COO,操作非常神奇。简单谈谈,瑞幸丑闻对后面中概股的影响:

1、瑞幸的创始团队早就套现完毕。2019年9月-12月这一轮大涨的时候,瑞幸创始团队已经完成套现。

2、因为无所顾忌,公司直接开始耍流氓,推中国籍的COO刘剑出来背锅。由于监管的原因,以及中美之间没有引渡条约。很大可能不会有刑事诉讼。

3、同样的骗子中概股公司,比如蔚来汽车很有可能也会被波及。

4、中国国内创业公司,美英国家的上市之路基本堵死了。

5、已经上市的中概股可能面对价值重估,以及集体退市危机。

瑞幸这种垃圾公司,死了就死了,但是最大的问题就是祸及其他老老实实的创业公司,推动了中美资本市场的脱钩。

美国证监会和PCAOB的公告

去年9月份,彭博社报道,白宫正考虑将中概股从美国证券交易所除牌,以限制美国投资者对中国企业的投资。报道指目前尚不清楚白宫是否有权这么做,且会采取何种机制将中国公司退市。纳斯达克今日上午回应表示:对所有符合上市要求企业提供非歧视和公平准入。隔夜美股三大股指大跌,中概股集体暴跌。

这个事情的背景要从去年年底的一则公告说起:

2018年12月7号,美国证监会(SEC)与PCAOB (公众公司会计监督委员会)联合发表了一个声明:歌词大意是,我们没有办法审计合适这些公司的数据,也无法检查这些公司的审计报告的质量。

这样的公司一共有 156家,它们在美国三大交易所上市,总市值达到了1.2万亿美元。这就是现在中概股的审计和被监管情况。

PCAOB是何方神圣?

PCAOB可是美国股民血泪里长出来的。这个组织的成立这要从安然这个公司说起。

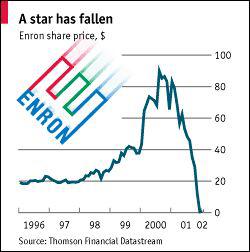

安然事件,是指2001年发生在美国的安然(Enron)公司破产案以及相关丑闻。安然公司曾经是世界上最大的能源、商品和服务公司之一,名列《财富》杂志"美国500强"的第七名,自称全球领先企业。然而,2001年12月2日,安然公司突然向纽约破产法院申请破产保护,该案成为美国历史上企业第二大破产案。严重挫伤了美国经济恢复的元气,重创了投资者和社会公众的信心,引起美国政府和国会的高度重视。

如果是普通的经营不善倒闭,还情有可原。但是令美国民众感到愤怒的是这家公司彻头彻尾的欺骗,造假。

真的归0啊,血本无归

真的归0啊,血本无归 而负责给安然审计的会计事务所安达信,既没审计出安然虚报利润,也没发现其巨额债务。(这不是扯么)2001年6月,安达信曾因审计工作中出现欺诈行为被美国证券交易委员会罚了700万美元。后续的结果,就是会计事务所从五大变成了四大。安达信直接就解体了。

然而公众的愤怒与忧虑还是无法消除,怎么才能防止下一个安然事件的发生?怎么才能让审计公司的会计事务所能够不做假账?

这就催生了 萨班斯法案,即《2002公众公司会计改革和投资者保护法案》,同时设立PCAOB美国公众公司会计监督委员会Public Company Accounting Oversight Board,PCAOB是历史上首个注册会计师行业的独立监管机构,专门负责上市公司会计师事务所的注册、检查、制定准则和执法监管。

这个机构非常牛逼,可以理解为SEC的钦差大臣。监督上市公司和其他发行人的审核,以保护投资者的利益,并进一步为公众利益编写内容丰富,准确且独立的审计报告。PCAOB还监督经纪交易商的审计,包括根据联邦证券法提交的合规报告,以促进对投资者的保护。

而且在此之后在美国如果被判定财务造假造成投资者损失,会面临双重追责:

一是美国SEC作为监管机构可以直接罚款或者起诉上市公司和会计师事务所,二者不仅将面临罚款,相关责任人会被追究刑事责任;

二是投资者会发起民事集体诉讼,要求上市公司和事务所赔偿损失,数额一般巨大,这也是威慑上市公司的最主要手段。

例外的中概股

PCAOB确实兢兢业业的审查各个公司的一些报告,无论是美国的公司还是日本的公司,德国的公司,印度的公司。然而中间有些有些例外就是中概股。原因在于中美双方对于跨境审计监管的争议。

这个事情说起来又是复杂的一塌糊涂,要从另外一个比较复杂的机制说起了,那就是VIE结构。其实很多人并不知道,在纳斯达克上市的阿里巴巴和在总部在杭州的阿里巴巴究竟是什么关系?这个VIE结构是中概股普遍的结构,也是一个非常有风险的灰色地带。

站在美国证监会角度来讲,阿里巴巴集团虽然注册在开曼群岛,但是国内的主体才是真正的业务实体,在我美国上市,必须要让我看审计资料。

站在中国证监会的角度来讲,阿里巴巴是纯内资企业,凭啥他的审计报告要给你美国人看。

结果就是,PCAOB一直无法真正地审计中概股的财报。以至于很多反常识的存在。最近的瑞幸就是一个很好的例子。

这种事情不可能长期存在下去,反华急先锋卢比奥,在2019年6月份提了一个法案叫《公平法案》

核心意思就是两点,要么接受PCAOB的审计和管辖,要么给三年缓冲期从美股退市。

这个法案是认真的。摩根斯坦利很快也发了声明(为什么是摩根斯坦利发报告的,懂得自然懂), 分析了如果这个法案通过对于中国公司的影响。摩根斯坦利一下子拉了个700多公司的大名单,非常要命。美国的法案满天飞,提100个,能过5个已经不错了。所以卢比奥的提案并没有反应在股市的波动上。但是彭博社发新闻后,这个就比较吓人了:白宫也在研究这个事情了。虽然立法分支和行政分支相互独立,但是两个分支都掺和进来就比较吓人了

当然国内方面也在,为中概股准备退路:

而一些中概股已经积极规划这件事情了,比如百度,网易,携程都在考虑去港股。

最大的问题可能就是估值问题,比如携程的市场份额要远小于Expedia,但是现在携程的市值已经快2倍Expedia的市值了。

结语

最近国内一些企业做的事情,直接使得本来就脆弱的信任,更加雪上加霜。我估计马云,张一鸣恨不得撕了这帮人。准备纳斯达克上市的创业公司,可以洗洗睡了。

当资本主义羊毛薅不到的时候,不知道小蓝杯怎么办?比如小蓝杯后面面对的问题就是它上万的员工怎么收场,它的供应商怎么收场,持有它打折券的顾客怎么办。最后影响的都是一个个体。圈钱的资本大佬们,早就置身事外了。

很多人天真的以为,小蓝杯花美国股民的钱,请老百姓喝咖啡喝奶茶,是民族之光。但是很多人根本看不到这杯咖啡到底有多贵。